買収希望の方

サービス内容

- 医薬・化学・食品分野を中心とするM&Aアドバイザリーサービス(仲介支援)

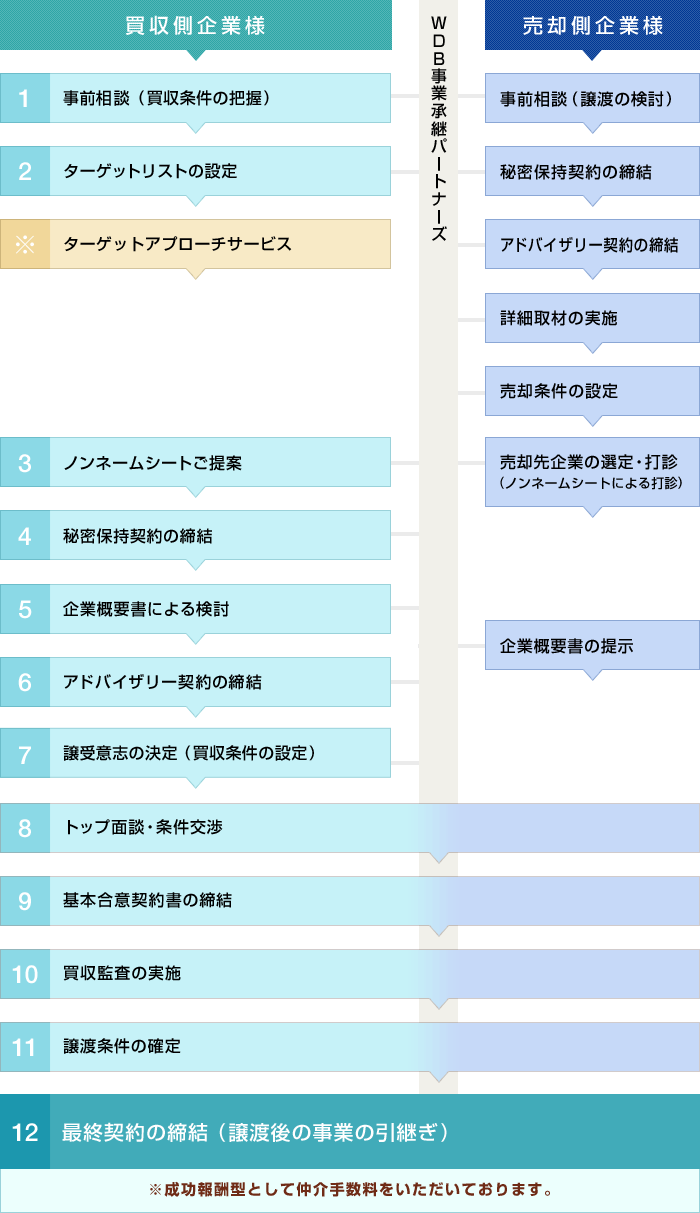

M&Aの基本的な流れ

詳細内容

| (1)事前相談 (買収条件の把握) |

M&Aに対するお考え、業界の動向、貴社の事業展開等についてお聞きした上で、弊社としてのM&Aの考え方や方法等についてご相談させていただきます。 |

|---|---|

| (2)ターゲットリストの設定 | 貴社のターゲットとして可能性のある企業のリスト化を弊社が行います。その上で、効率的に売却案件の発掘を行います。 |

| ※ターゲットアプローチサービス | 特に買収戦略を短期間でより積極的に実行する場合は、ご検討ください。 |

| (3)ノンネームシートご提案 | 事前相談を踏まえ、貴社のお考えに該当する譲渡案件を弊社よりご紹介いたします。 |

| (4)秘密保持契約の締結 | ノンネームシートの情報を踏まえ、さらに詳細情報をご検討いただくにあたり、弊社との秘密保持契約の締結をさせていただきます(この時点で特に着手金等は発生しません)。 |

| (5)企業概要書による検討 | 弊社より企業概要書を提示します。事業内容をはじめ、買収金額等の条件を検討いただきます。 |

| (6)アドバイザリー契約の締結 | 企業概要書等による検討の結果、譲受の方向で進める場合、弊社とアドバイザリー契約の締結をさせていただきます(この時点で特に着手金等は発生しません)。 |

| (7)譲受意志の決定 (買収条件の設定) |

企業概要書等による検討の結果、譲受の方向で進めていくことについてのご意志を提示いただきます。また、譲受にあたっての条件を設定します。その上で、譲受を進めるにあたり各種条件を記載した「譲受意志決定書」を作成し、ご意志を弊社と共有させていただきます。 |

| (8)トップ面談・条件交渉 | 売却企業との条件交渉を弊社が窓口となり行います。また、条件がまとまる可能性がある場合は、双方のトップ面談を行い、売却企業の考え方を確認いただく機会となります。 |

| (9)基本合意契約書の締結 | 双方の条件がまとまり、トップ同士の基本的な合意が実現した段階で基本合意書を締結します。基本合意は譲渡に向けた仮契約の位置づけとなります。 |

| (10)買収監査の実施 | 貴社主導により買収監査(デューデリジェンス)を行います。これまで提示された譲渡側企業の資料や説明を受けた現状等について、確認することが目的となります。貴社が依頼する公認会計士や弁護士等が譲渡側企業にて行います。 |

| (11)譲受条件の確定 | 買収監査の実施後に最終的な譲受(買収)条件を設定します。この最終条件が確定した後に従業員への情報開示(説明会)や個別面談等を必要に応じて行います。また、譲渡後の業務円滑化のために取引先への対応等も検討しておきます。 |

| (12)最終契約の締結 ※成功報酬のお支払いをいただきます。 |

最終の契約として、譲受契約書の締結を行います。その上で、譲渡側企業へ譲渡に対する代金の決済処理を行います(この段階で弊社に成功報酬をお支払いいただくことになります)。 ※譲受後の事業引継ぎ売却企業と相談の上、業務が円滑に進むように一定期間引継ぎ業務を行うこととなります。なお、どの程度の引継ぎが必要となるかは双方の話し合いにより事前に決めておくこととなります。 |

サービス内容

サービス内容